L’âpre jeu des fonds de couverture « activistes » : Cui bono ?

Yvan Allaire et François Dauphin | Lesaffaires.comAu cours des dernières années, les médias financiers (tout comme la presse grand public) ont souvent abordé l’activisme des fonds de couverture, sujet qui a donné lieu à des débats houleux et a fait l’objet de bon nombre de travaux de recherche universitaire. S’ils sont les sauveurs du capitalisme pour certains, pour d’autres, les fonds de couverture activistes ne sont que des marchands de tactiques à court terme qui nuisent en définitive aux sociétés par actions (1).

Les travaux de recherche universitaire réalisés à ce jour sur ce sujet étaient pour la plupart axés sur les rendements à court terme autour de la date d’intervention et ceux, peu nombreux, qui examinaient le rendement à plus long terme présentaient souvent des lacunes sur le plan de la méthodologie. Coffee et Palia (2014) ont, avec d’autres, imploré les chercheurs dans le domaine de l’activisme de changer d’orientation. Ils suggèrent que [Traduction] « ces travaux devraient chercher à montrer dans quelles situations l’activisme contribue à augmenter la valeur de l’entreprise et dans quels cas il ne le fait pas. » (2) Nous avons relevé le défi et exploré, notamment, les conséquences de l’activisme au fil du temps en les comparant à l’évolution d’un échantillon aléatoire d’entreprises ayant des caractéristiques semblables au moment de l’intervention.

Nous nous sommes concentrés sur les interventions activistes des années 2010 et 2011 et avons obtenu un échantillon de 290 campagnes lancées par 165 fonds de couverture activistes qui ciblaient 259 entreprises distinctes. Afin de déterminer les mesures prises par ces 259 entreprises ciblées ainsi que le rendement qu’elles ont obtenu, nous avons constitué un échantillon aléatoire de 259 entreprises choisies de sorte que leur classification sectorielle et leur valeur marchande au cours de l’année d’intervention correspondent à celles des entreprises ciblées.

Cette étude met en évidence plusieurs faits et apporte certaines informations probantes.

Faire vendre l’entreprise : la méthode favorite de ces fonds

La meilleure façon, sans exception, pour les activistes de faire de l’argent pour leurs fonds consiste à faire vendre l’entreprise ou à en démanteler les actifs importants. Pas moins de 81 entreprises ciblées (ou 31 %) ont été vendues ou fusionnées, ce qui est nettement supérieur au nombre de ventes survenues dans l’échantillon aléatoire correspondant (14 %). Le graphique 1 montre que le taux de survie des entreprises ciblées est de 63 % quatre ans après l’intervention, comparativement à 84 % pour l’échantillon aléatoire correspondant.

GRAPHIQUE 1

Taux de survie des entreprises à la fin de l’exercice : fonds activistes comparativement à l’échantillon aléatoire, base 100 à t‑1

Le taux de survie représente le pourcentage d’entreprises qui étaient encore inscrites à la cote d’une bourse à la fin de l’exercice (ce qui exclut les entreprises qui ont été radiées de la cote ou liquidées, qui se sont placées sous la protection du chapitre 11, qui ont été vendues ou qui ont fait l’objet d’une fusion).

Des améliorations modestes de la performance économique

Les preuves sont là : les « augmentations » tant vantées du rendement opérationnel (le rendement de l’actif, le rendement des capitaux propres, le ratio de Tobin) découlent principalement de manœuvres financières élémentaires (comme la vente d’actifs, la réduction des dépenses en immobilisations, le rachat d’actions, etc.).

Cependant, rien ne montre une baisse de rendement sur une période de trois ans. La patience des fonds de couverture activistes n’y est sans doute pas pour grand‑chose. Les entreprises sont généralement résilientes et leurs directions s’adaptent aux nouvelles exigences imposées par les fonds de couverture activistes. Seule l’entreprise ciblée qui survit jusqu’à la fin de la période de détention (heureusement assez courte, quelque 458 jours à la médiane) par un fonds de couverture activiste (sachant que plus d’un tiers des entreprises ne franchira pas ce cap) pourra commencer à privilégier à nouveau une gestion à plus long terme.

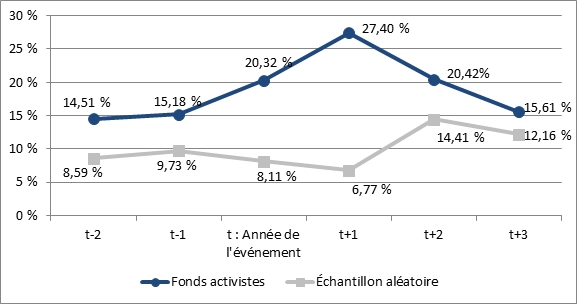

En règle générale, le rendement des actions des entreprises ciblées sur une période de trois ans parvient à peine à égaler le rendement d’un échantillon aléatoire d’entreprises (graphique 2) (3). En raison de la répartition sectorielle des firmes ciblées par les activistes (ainsi que celles choisie pour établir un échantillon comparable), la performance boursière est bien inférieure à l’indice de référence du NASDAQ. Entre la performance boursière des firmes ciblées et celle de l’échantillon aléatoire de firmes, on ne note aucune différence statistiquement significative.

GRAPHIQUE 2

Rendement annuel composé du prix de l’action

Toutefois, les fonds de couverture activistes peuvent obtenir des résultats très positifs (pour leur fonds) en planifiant le moment où ils achètent les actions et le moment où ils les revendent, en utilisant à l’occasion des instruments dérivés et l’effet de levier pour accroître leur rendement et en obtenant la prime de « prise de contrôle » au moment de la vente d’entreprises.

Le risque le plus immédiat qui plane sur les entreprises ciblées est qu’elles soient rapidement vendues, mais l’intervention des fonds de couverture entraîne aussi souvent des changements dans la haute direction et dans le conseil d’administration (graphique 3) tout comme la stagnation des actifs (graphique 4) et de la recherche et développement.

GRAPHIQUE 3

Taux de remplacement des chefs de la direction

GRAPHIQUE 4

Résultats médians (entreprises survivantes), Total des actifs (t-2 = 100)

Même si les fonds de couverture ne menacent pas la survie des entreprises pendant la courte période de leur intervention, bon nombre d’entre elles sortent amoindries de l’expérience et auront accumulé quelques années de retard par rapport à leurs concurrents.

Une question fondamentale

Le phénomène de l’activisme des fonds de couverture soulève une hypothèse cruciale, laquelle sous‑tend leurs activités (ou du moins les arguments invoqués par ceux qui y sont favorables) : des personnes (des fonds d’investissement) scrutant les données financières d’une société peuvent établir avec un certain degré de confiance que sa direction et son conseil d’administration, soit par incurie ou incompétence, ne prennent pas toutes les mesures pour maximiser la valeur du titre de la société et que ces activistes sont particulièrement habiles à repérer ces situations.

Certes, de telles situations se produisent, surtout si l’on tient compte de la petite taille de la plupart des entreprises ciblées par les fonds de couverture. Mais qu’il s’agisse là d’une règle générale nous semble très improbable. Il serait étonnant que des gestionnaires dont la rémunération est en grande partie reliée au prix de l’action de leur société, gaspillent avec l’accord de leur conseil d’administration des fonds destinés à la recherche et développement et surinvestissent les précieux capitaux de la société jusqu’à ce qu’un fonds de couverture activiste, sage et éclairé, vienne leur montrer le bon chemin.

Soit cette dernière vision du monde des affaires est exacte, et il faut faire table rase de tout le système de gouvernance des entreprises inscrites à la cote d’une bourse pour laisser les actionnaires donner leurs directives aux dirigeants d’entreprises sans l’inutile intermédiation des conseils d’administration; soit cet argument est faux puisque la direction et le conseil d’administration agissent dans le meilleur intérêt à long terme de l’entreprise.

Il s’agit d’une alternative sans équivoque; les différents points de vue qui s’affrontent quant au rôle et à l’impact des fonds de couverture activistes font un choix, habituellement implicite, sur cette question.

Bien que les fonds de couverture activistes (et un certain nombre d’universitaires bardés de données plus ou moins pertinentes) soient adeptes du premier point de vue, les gens d’affaires et ceux qui, dans le cadre de leur fonction, côtoient le véritable monde des affaires ont plutôt tendance à souscrire au deuxième point de vue.

Si cette recherche n’appuie pas la supposée sagacité stratégique des gestionnaires de fonds de couverture, elle montre néanmoins que ceux-ci comprennent bien les facteurs qui influent sur le cours des actions à court terme. Il faut bien constater que les fonds de couverture n’ont pas fait de propositions de nature stratégique pour améliorer le rendement à long terme de l’entreprise et ce, dans aucun des 259 cas étudiés. Un tel constat devrait préoccuper la société dans son ensemble ainsi que les gouvernements, les caisses de retraite et les autres investisseurs institutionnels qui prétendent s’être donné un horizon de placement à long terme.

Ce billet est fondé sur un article à paraître des auteurs, intitulé : « The game of activist hedge funds: Cui bono? » et peut être consulté ici ou ici.

———————–

Yvan Allaire et François Dauphin

Les opinions exprimées dans ce texte n’engagent que les auteurs.

(1) Se reporter à l’article The Case For and Against Activist Hedge Funds par Yvan Allaire (2015) pour un exposé détaillé.

(2) Se reporter à John C. Coffee, fils et Darius Palia, « The Impact of Hedge Fund Activism: Evidence and Implications », ECGI Law Working Paper, No. 266/2014, septembre 2014, p. 82.

(3) Nous n’avons pas constaté de différences statistiquement significatives entre les moyennes deux groupes, et ce, pour les trois périodes étudiées.